早いものでゴールデンウィークも終了し、5月も半ばに差し掛かろうとしております。

新入社員の方はようやく職場や業務に馴染んできた頃ではないでしょうか?

さて、今日は賞与支給時の手続きについて記載しようと思います。

夏季賞与を支給される会社では、多くの場合が6月あるいは7月に支給されるかと思いますが、中には5月支給の会社もあります。

初めて賞与を支給される新入社員の方は期待に胸を膨らませている頃だと思いますが、恐らく支給される賞与の明細を見て驚くことになると思います。

それは、なぜ賞与にも社会保険料や雇用保険料が発生しているのか?ということです。

かく言う私も新入社員の頃、賞与から社会保険料が控除されていることにびっくりした経験があります。

将来の年金額に反映される厚生年金保険料が控除されるのはまだ理解できるとしても、健康保険料はすでに給与の方から控除されている(あるいは控除される予定)なので、賞与からも控除すると2回も保険料を支払ったような感覚になり、少し解せない気持ちになりました。

結論としては、法律が賞与からも社会保険料を控除するようになっているからですが、会社の保険料逃れを防ぐ目的でこのような法整備がされたという歴史があります。

とにかく賞与からは一定の控除額がある、ということは覚えておいてください。

賞与に係る社会保険料とは?

賞与から控除される金額で一番大きなウエイトを占めるのが、やはり社会保険料です。

では、賞与に係る社会保険料はいくらになるのでしょうか?

それは、

「賞与額から1,000円未満の端数を切り捨てた額(標準賞与額)に、保険料率を乗じた額」

これが、計算式になります。

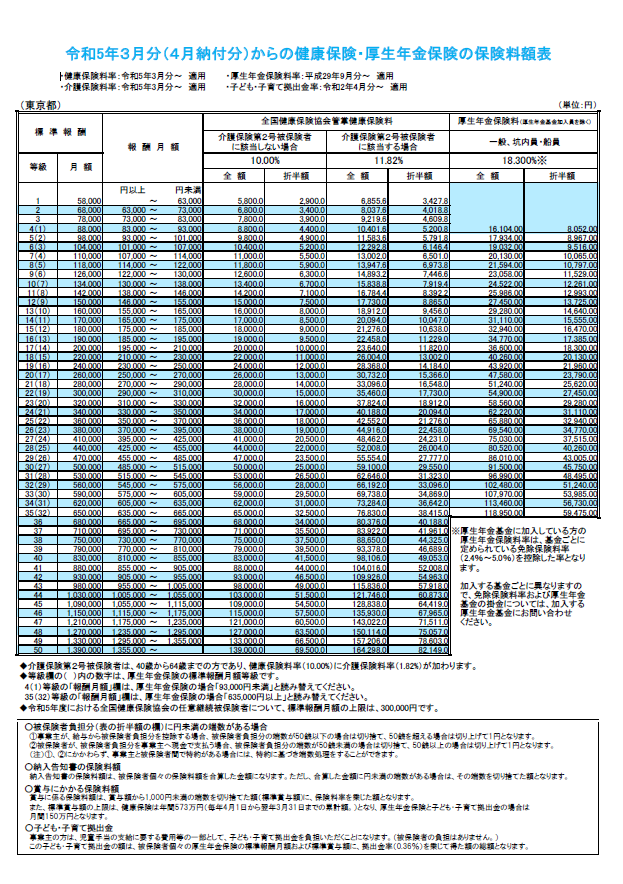

ここで特定の保険料率を示していないのは、健康保険料率が都道府県によって異なるからです。

では、ここで具体的な数字を使って説明いたします。

- 賞与が100,000円だった場合

この場合は1,000円未満の端数がないので、このまま標準賞与額として計算します。

東京都の場合は、健康保険料率が10.00%、厚生年金保険料率が18.3%なので、

健康保険料 :100,000円 × 10.00% = 10,000円

厚生年金保険料:100,000円 × 18.30% = 18,300円

となります。(今年の東京都は健康保険料が計算しやすいですね)

10.00%や18.30%とう保険料率は社会保険料全体の金額ですが、社会保険料は半額を会社が負担することになりますので、ここから折半した額が実際に給与から控除される金額です。

つまり、実際の控除額は、

健康保険料 :100,000円 × 10.00% ÷ 2 = 5,000円

厚生年金保険料:100,000円 × 18.30% ÷ 2 = 9,150円

となります。

- 賞与が182,500円だった場合

この場合は1,000未満の端数を切り捨てて、182,000円を標準賞与額として計算します。

同じく東京都の場合では、

健康保険料 :182,000円 × 10.00% ÷ 2 = 9,100円

厚生年金保険料:182,000円 × 18.30% ÷ 2 = 16,653円

このように計算します。

東京都以外の健康保険料率が知りたい方は、以下のリンクよりご確認ください。

参考|協会けんぽ 『令和5年度保険料額表(令和5年3月分から)』

なお、厚生年金保険料率は東京都以外も全国一律の料率で、更に当面は18.30%から変更もされません。

今回は新入社員の方を想定してシミュレーションしておりますが、40歳~64歳までの方はこれ以外にも介護保険料率が加算されますので、健康保険料は表の中の「介護保険第2号被保険者に該当する場合」をご覧ください。

標準賞与額の上限額はある?

法人の代表取締役の方や役員の方の中には、役員賞与額を事前に確定しており一回の賞与額が高額になる方もいらっしゃるかと思いますが、標準賞与額には上限額が設けられております。

健康保険:年間累計額573万円(毎年4月1日から翌年3月31日までの累計額)

厚生年金保険:1ヶ月あたり150万円

こちらが上限額となりますので、その以上の賞与が支給された場合でも、上限額を標準賞与額として社会保険料が計算されることになります。

従業員に賞与を支給した後の手続きは?

次に賞与支給後の会社の手続きについて説明いたします。

会社が社会保険加入者に賞与を支払った場合、賞与の支給日から5日以内に賞与支払届を日本年金機構に提出する必要があります。

この手続きはなぜ必要かと言いますと、年金機構の方では会社がいつ、誰に、いくらの賞与を支給したかまでは把握できません。

そのため、何も手続きをしないままでいると、会社に対して社会保険料を徴収することができなくなり、従業員としてはせっかく社会保険料が徴収されているのにも関わらず、将来の年金額に反映されていない、なんてことが起きてしまいます。

賞与を支給したらなるべく速やかに賞与支払届を提出しましょう。

先程「社会保険加入者に」という表現をしておりますが、賞与支払届は社会保険の手続きになりますので、社会保険に加入していない従業員に賞与を支給した場合は、その従業員については賞与支払届の提出は不要になります。

ちなみに、会社によってはインセンティブ等の名称で、賞与を年間で4回以上支給されるケースもあると思いますが、年4回以上支給されるものはその名称に関わらず標準報酬月額の対象(つまり毎月の社会保険料の計算の基礎に含む)となります。

この賞与支払届は、年間で3回以下の支給のものが対象ですので、その点はご注意ください。

賞与を支給しない場合は?

会社の業績や、賞与支給月の変更等で、例年支給している月に賞与を支給しないということもあるかと思います。

この場合は、「賞与不支給報告書」を同じく日本年金機構に提出する必要があります。

実は年金機構では、会社ごとに「賞与支払予定月」というものが登録されているので、この「賞与不支給報告書」を提出しておかないと、年金機構から会社に対して、今年は賞与を支給しましたか?という内容のハガキが届くことになります。

そのため、年金機構に対して、”今年は賞与の支給はなかったので賞与に係る社会保険料もありません”、という意思表示をする意味で大事な書類となります。

「賞与支払届」と「賞与不支給報告書」の様式リンクを記載しておきますので、手続きをされる際にはこちらをご覧ください。

参考|日本年金機構 『賞与を支給したとき、賞与支払予定月に賞与が不支給のとき』

まとめ

ここまでお伝えしてきた通り、賞与支払届は年に数回しか行わない手続きで忘れがちですが、非常に重要な手続きになります。

賞与が無事に支給できたことで安心して忘れることのないように、必ず期限までに提出するようにお願いいたします。

小濱社会保険労務士事務所では、賞与支払届のみスポットでご依頼いただくことも可能です。

初回相談は無料ですので、少しでも気になった場合はお気軽に下記のお問い合わせフォームよりご連絡ください。